22.3.2024 Přehled trhu: Michael Saylor nakupuje další bitcoiny. Vyčkávací hra Fed a extrémní chamtivost investorů na akciových trzích

Vítáme vás u dalšího přehledu pro akciové trhy, Bitcoin a další kryptoměny. Ve středu zasedala americká centrální banka Fed, která ponechala úrokové sazby beze změny. Po jejím vzoru tak ve čtvrtek učinila i Britská centrální banka.

V reakci na projev Jerome Powella se krátkodobě propadl americký dolar, z čeho profitovali všechny riziková aktiva jako akciové indexy a kryptoměnový trh. Souběžně výrazným růstem reagovalo i zlato, které dosáhlo až nového maxima 2220 USD za unci. Podobně rostlo i stříbro. Bitcoin včera rostl po středečním poklesu ze 61 000 až po 68 000 USD.

Náš živý komentář k rozhodnutí FOMC

Nejvolatilnější kryptoměny za posledních 24 hodin:

Bitcoin včera v reakci trhu na projev Jerome Powella reagoval na pokles amerického dolaru růstem až po 68 200 USD. Následně se většinu dne propadal zpátky dolů ke 64 000 USD co se projevilo na ztrátách altcoinů. Máme korekci po vytvoření nového maxima hotovou, nebo nás čeká další pokles?

Rozhodnutí Fedu o ponechání sazeb a Powellův projev

Ve středu večer zasedala americká centrální banka, která rozhodla o ponechání úrokových sazeb. Toto rozhodnutí bylo téměř jisté. Tím pádem nikoho nepřekvapilo. Hlavní události večera plné očekávání byl projev šéfa americké centrální banky, Jerome Powella. Ten však pro většinu témat, které centrální banka řeší jenom zopakoval to co už bylo zmíněné na posledním zasedání Fedu. Mnoho otázek spíše odbyl. Nadále platí cíl snížení inflace na 2 procenta.

Vypadá to, že Fed ztrácí kontrolu nad vývojem inflace, která lehce roste od začátku roku. Navíc je letos politicky tlačený k co nejrychlejšímu snížení sazeb alespoň 3 krát do konce roku. Pokud to chce stihnout v rozumném období než budou závěrem roku prezidentské volby, musí začít během června / července.

Za zmínku stojí i FOMC projekce, které jak se zdá mnoho lidí nepřipisuje velký význam. Projekce vývoje sazeb se lehce zvedá pro konec roku 2025-2026 přibližně o 25 bazických bodů. Takto malé zvýšení nemusí být poslední a může mít značný dlouhodobý význam.

Otázkou zůstává, jestli do té doby začne inflace klesat na současných sazbách nebo ne? V případě dalších měsíců stagnující nebo lehce rostoucí celkové inflace (a jádrové inflace) se ke snižování Fed možná ani nedostane (v takové míře), aby neovlivňoval výsledky voleb. Tím pádem buď Fed udělá krok výraznějšího snížení než o 25 bazických bodů (třikrát) a bude riskovat růst inflace, nebo je letos vůbec nesníží a bude riskovat zpomalení ekonomiky.

Další téma, které bylo v rámci projevu zmíněno je postupné zpomalování kvantitativního utahování ve velmi blízké době. To ještě více podnítilo silný spekulativní sentiment investorů do risk-on aktiv jako akcie a kryptoměny.

Britská centrální banka včera po vzoru Fedu nechala úrokové sazby beze změny, na úrovni 5,25 procenta. Včera byly reportovány data pro vývoj PMI indexů, které indikují pokračování recese v eurozóně poklesem pod 50 bodů (kontrakce). Pro Německo klesají ještě výrazněji, co indikuje kde je situace nejhorší. PMI indexy z Ameriky jsou kolem 52 bodů, tedy v lehké expanzi ekonomiky.

Akciové trhy a nástup extrémní chamtivosti

Trhy podle očekávaní projevují výrazně zvýšenou volatilitu spojenou se zavíráním a likvidací mnohých pozic. Nemůžeme všechny pohyby brát úplné vážně. Na grafech se proto vytvářejí komplikované formace “znečištěné” o pohyby napákovaného spekulativního kapitálu a naskakování spíše retailu do trhu na poslední chvíli aby jim “něco neuteklo” (FOMO). Sentiment akciového trhu se překlápí do extrémní chamtivosti a z historie víme, že to vůbec není dobré načasování pro nákup.

Jak můžeme vidět na dvoudenním grafu pro akciový index S&P 500 níže, vývoj price action se tlačí silně nahoru zpátky do formace rostoucího klínu. Skokovým růstem na 5260 bodů dokonce vzniká nový gap. Indikátory RSI a MACD se na jedno až dvoudenním grafu lehce točí nahoru, jenže můžeme této otočce věřit i na větším týdenním grafu?

Cítím velmi velký skepticizmus vůči tomuto spekulativnímu růstu vypumpovanému navzdory mlžení a vyčkávání ze strany Fedu. V kombinaci s charakterem růstového klínu (tyrkysová) formovaného poslední 4 měsíce se do tohoto trhu vůbec nehrnu. Jestli ještě nějakou dobu poroste, záleží, kolik lidí bude ochotných nakupovat na vrcholu a poskytnout likviditu prodávajícím institucím?

Až se trend zlomí dolů, bude to bolet. Investorům je očividně jedno, jestli akciové indexy dále vypumpují nebo ne a začíná to připomínat silný gambling. Mně charakter patternu a chamtivost investorů děsí a proto dávám ruce pryč od těchto trhů.

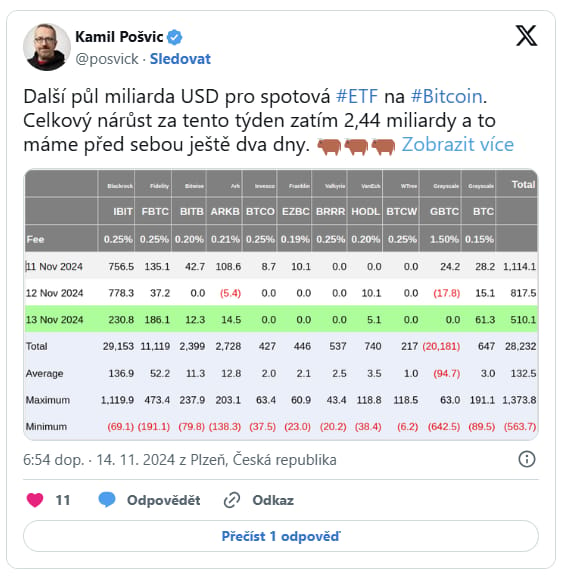

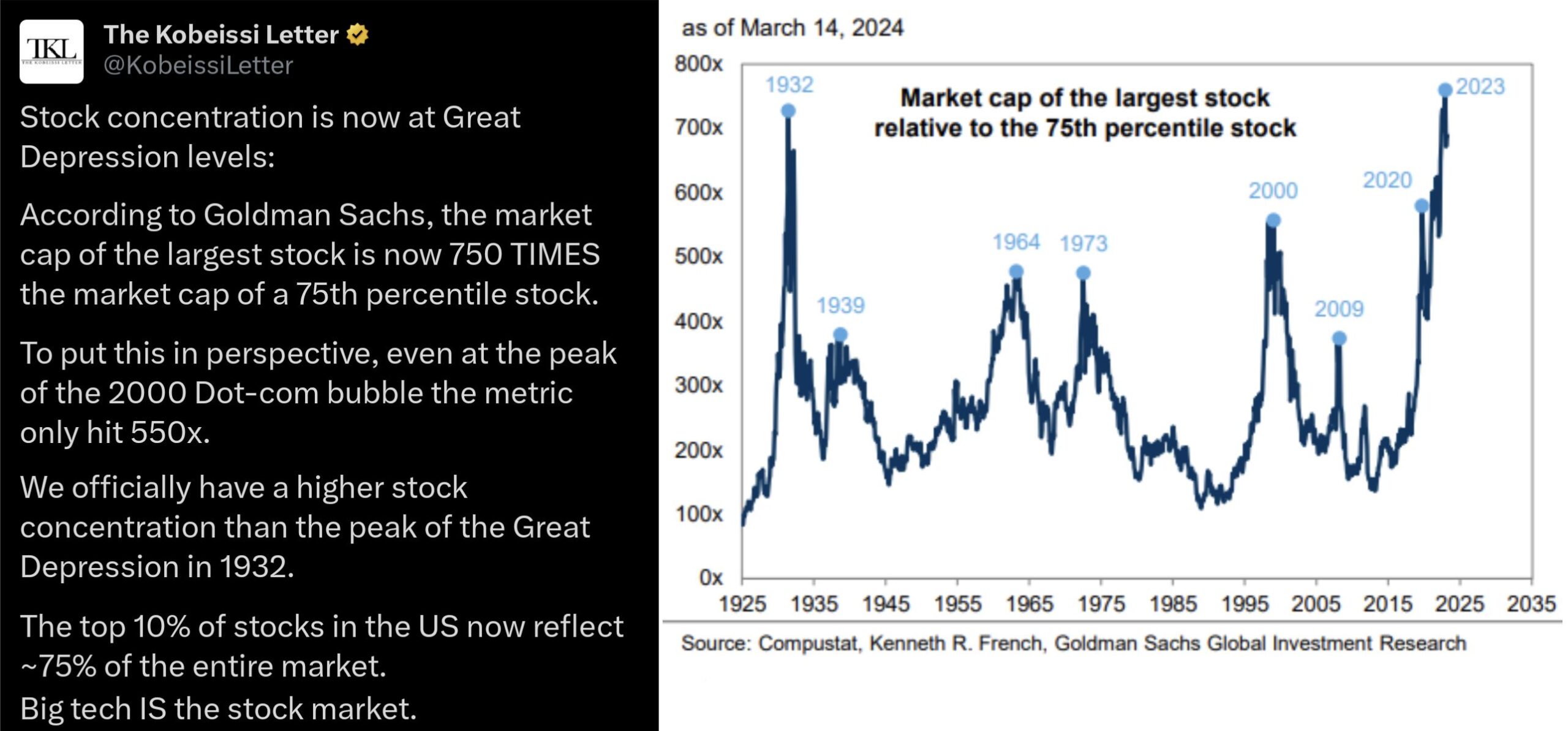

Kdo by chtěl další argument, výše máte zajímavý graf od banky Goldman Sachs. Graf popisuje váhu (velikost) top 10 procent amerických společností. Ty reprezentují svou tržní valuací kolem 75 procent celého amerického akciového trhu. Tržní valuace největších společností je na 750násobku společností z nejmenší čtvrtiny akciového trhu. Tento poměr už značně překonává i moment během velké deprese (1932) a technologické bubliny (2000). Tehdy se poměr pohyboval “jenom” kolem 550 násobku.

Našel Bitcoin lokální dno korekce a může nahoru?

Bitcoin se minulý týden propadal od nového historického vrcholu kolem 73 800 USD až po 61 000 USD ve středu ráno. Kolem této téměř zanedbatelné supportní hladiny se začali formovat lehké konvergence indikátoru RSI na tří hodinovém grafu. TO jeví zájem investoru nastupovat do trhu. Nemuseli jsme čekat dlouho a objevil se záhadný nákupce.

Michael Saylor rozjel velmi zajímavou hru, kdy ve velkém nakupuje Bitcoin a tím pumpuje jeho cenu a cenu akcií Microstrategy. Na druhé straně prodává postupně svoje akcie Microstrategy na současných vysokých cenách s hezkým zhodnocením, čímž zřejmě formuje vrchol jejích vývoje. Musíme brát do úvahy, že původně vlastnil přes 12 procent společnosti. Bohužel běžné postupy pro zjištění, jak velký podíl společnosti nadále vlastní, selhávají.

Výše máme zmíněný tříhodinový graf, který jako první naznačil konvergenci a zájem znovu výrazně nakupovat kolem hladiny 61 000 USD. Proražením poklesového žlutého kanálu nahoru to už vypadá, že korekční struktura mohla být dokončená. Teď se bude rozhodovat, jestli bude formace komplexnější směrem dolů nebo už porosteme dále.

Klíčová hladina je proto kolem 68 000 USD. Pokud ji prorazíme výše (zelená varianta), budu uvažovat s dokončením této korekce a pokračováním růstového trendu. To by naznačoval i spekulativní trend na akciových indexech.

Druhá varianta je možné selhání včerejšího nákupního zájmu a potvrzení hladiny 68 000 USD jako rezistence. V takovém případě by mohla pokračovat další poklesová struktura a s vysokou pravděpodobností by nás zavedla až po nižší solidní support kolem 52 600 – 50 600 USD. Proto musíme sledovat dnešní vývoj kolem hladiny 68 000 USD a zároveň formaci, ve které uzavře týdenní svíčka.

Investujte do bitcoinových ETF na platformě XTB

Zlato překonalo 2 220 dolarů za unci, bude růst pokračovat?

Zlato včera rostlo až po nové historické maximum 2 220 USD za unci, čím si letos připisuje růst kolem 9 procent. Ve srovnání s Bitcoinem to není mnoho, avšak jednoznačně se dostává ze 3,5leté stranové korekční / akumulační struktury. Pro změnu byli hlavními kupujícími různé centrální banky. Ty nadále ženou cenu nahoru a nakupují přibližně 20 procent světové roční produkce zlata. Tím pádem i možné korekce budou spíše menšího charakteru. Retail se (zatím) na tomto trendu neúčastní.

Překonáním dlouhodobé rezistence kolem 2075 USD za unci se otevřela cesta výrazně výše. S růstem dalších komodit to naznačuje, že práce centrálních bank bude ještě velmi komplikovaná cesta k dosažení inflačního cíle. Aktuálně bych očekával menší korekci ceny zlata, nemusí to být však návrat k novému supportu 2075 USD. Bohatě by stačil současný návrat na hladiny kolem 2150 USD.

Zelená varianta na grafu naznačuje můj předpoklad pro označení jednotlivých impulsních vln na grafu a potenciální vývoj ceny zlata v druhé polovině roku 2024. Očekávám dosažení ceny kolem 2500 USD za unci nebo lehce vyšší. Hlavní informace je, že na současných cenách zlata (a stříbra) už velká část těžařů generuje velmi slušné zisky a každý další růst ceny je růst jejich čistého zisku z prodeje. Tím pádem akumulují pěkný cash a můžou splatit svoje závazky, nebo dělat akvizice ve zbídačeném sektoru.

Velká část i kvalitních společností se špičkovým vedením se obchoduje za ceny krachujících společností. Tím pádem společnosti schopné těžit se značným ziskem můžou dělat slušné akvizice jiných zajímavých projektů (společností explorerů pálících peníze) čímž navyšují budoucí hodnotu pro investory. Na toto téma vznikne samostatný článek.

Prozkoumejte ETF pro těžaře zlata na platformě XTB

Celý článek zde | Podnikání za 500 Kč ? – ANO