4.12.2024 Přehled trhu: Akciové a krypto trhy zachvátila spekulativní mánie. Co se děje na pozadí americké ekonomiky?

Bitcoin však nachází další prodejní tlak a v úterý se propadal znovu lehce pod 94 000 USD. Na akciových trzích a sociálních sítích to vypadá, že Amerika je zachráněná a čekají je další roky rozkvětu pod vedením Donalda Trumpa. A nebo taky ne? Níže se podíváme co se děje v ekonomice mimo trhy.

Bitcoin se znovu propadal pod 94 000 USD

Dle denních růstů to už vypadá, že začala další Altcoinová sezóna a na kryptoměnách už snad ani nejde prodělat. Znovu se vyrojilo spousta Youtuberů a blogerů protlačující do popředí největší podvodní „scam-coiny“ bez reálného využití, které byli ještě před pár týdny mrtvé. Teď na nich lze vydělat stovky procent. Je načase být na pozoru?

Co se děje na pozadí Americké ekonomiky?

Během posledních dvou týdnů jsme mohli poznamenat opětovný růst všech inflačních ukazatelů v americké ekonomice. Znovu roste CPI, PPI a jádrová inflace dokonce nad 3,3 procenta. Tím pádem se výrazně mění očekávání pro další vývoj úrokových sazeb.

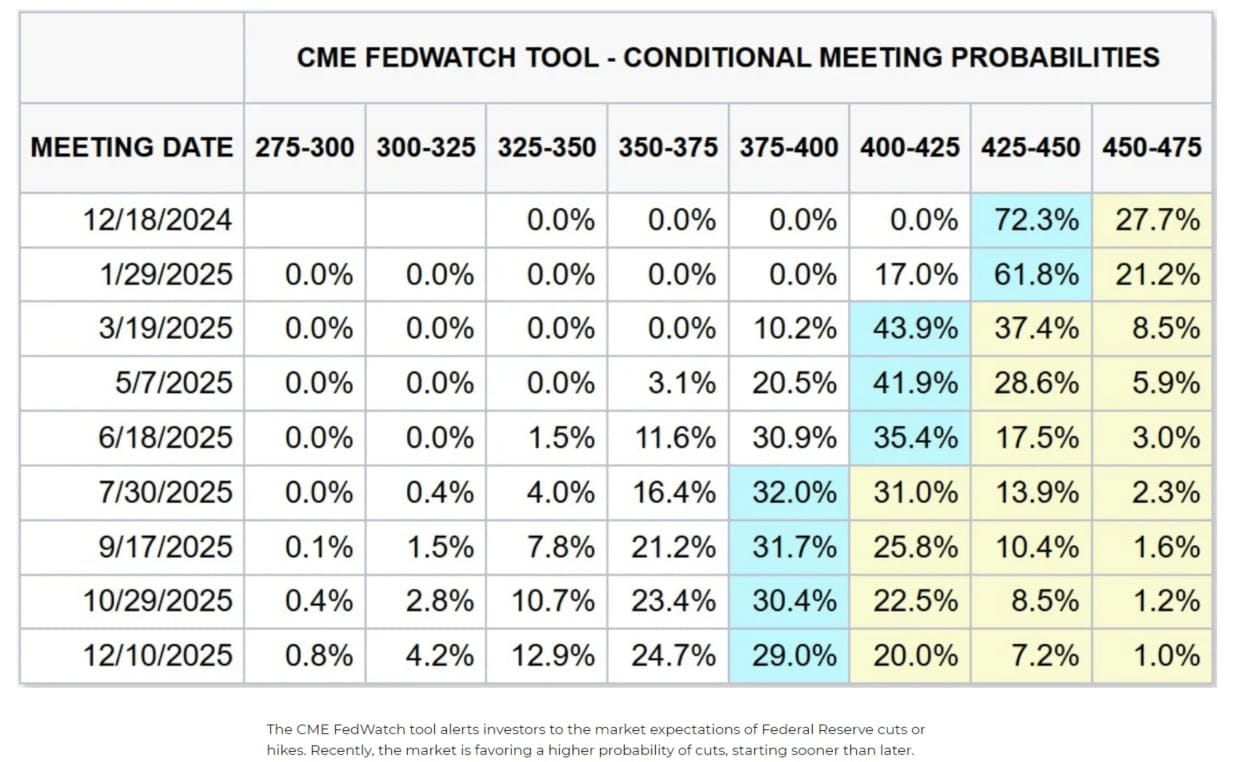

Znovu zrychlující inflace není vůbec dobrým náznakem pro americkou centrální banku Fed. Její šéf Jerome Powell se vyjádřil, že nespěchají s dalším snižováním sazeb. To se hned začíná propisovat do očekávání viz výše nástroj FedWatch Tool. Ten sleduje pravděpodobnost pro snížení sazeb na nejbližších zasedáních.

Do konce roku nás pravděpodobně čeká ještě jedno snížení o 25 bazických bodů do rozsahu 425 až 450 bodů. V lednu se nově mění očekávání na ponechání sazeb. Následně by mělo nastat další snížení v březnu a pak pauza do léta. Jenže co když se začne objevovat opakovaně víc dat o znovu zrychlující inflaci? Bude Fed schopný přiznat, že to uspěchal a pak je zvýší nebo obětují ekonomiku pro politické účely?

Konec roku je ve znamení výrazného utrácení za dárky ke díkuvzdání, Black Friday mánie a a dárky na Vánoce. Prodeje vyskočí a bude to zároveň působit proinflačně. Covidové stimulační peníze a úspory už jsou dávno utracené. Teď se jede na páku skrze kreditní karty s úrokem přes 23 procent ročně. Tak občané utrácejte dál i když na to nemáte! Americká ekonomika to potřebuje.

Další oblast z reálné ekonomiky pro sledování je pracovní trh. Není už žádné tajemství, že se před volbami uměle snižovali skrze revize počty nezaměstnaných a uměle navyšovali pracovní místa ve vládě. Alespoň bude mít Elon plné ruce práce a může vyházet (ehm, zefektivnit) jedno ministerstvo za druhým.

Po volbách už je možné pozvolna přiznat skutečná čísla. Americký soukromý pracovní sektor z nějakého záhadného důvodu padá už 18 měsíců v řadě (ale jinak je určitě v pořádku). Počet pracovních míst za toto období pokleslo o přibližně 1,5 miliónu. Počet nezaměstnaných více než 15 týdnů roste jenom za poslední rok o více než 1 milión lidí (graf vlevo níže). Počet lidí zaměstnaných na plný úvazek a počet těchto pozic výrazně klesá.

Na grafu níže úplně vpravo si všimněte obrovské červené sloupce. To jsou revize počtu pracovních míst na skutečná čísla za jednotlivé měsíce za poslední rok. Výrazně revidovaných níže bylo (jenom) 15 ze 20 měsíců. Za říjen je to propad o 179 000 pracovních míst.

Dokáže mi někdo vysvětlit jakým zázrakem může americká nezaměstnanost oficiálně lehce klesat poslední 3 měsíce na 4,1 procenta když většina metrik naznačuje přesný opak?

Možná si řekněte, že pracovní trh sice může trochu povyskočit, chvilku bude rozruch a jede se dál. Jenže, co když po Elonových čistkách zbytečných úředníků reálně dojde ke zvýšení nezaměstnanosti na 5 až 7 procent? Co pak až lidi s kreditkami na maximech přestanou úplně splácet dluhy?

Kreditní úroky na maximech nerostou náhodou jenom z chamtivosti poskytovatelů karet. Počet delikvencí (nesplácejících dlužníků) roste. Tím pádem společnosti vydávající kreditní karty zvyšují úroky splácejícím, aby pokryly ztráty. Stejný růstový trend už můžeme vidět i u půjček na automobily a aktuálně už i na nemovitostech. Lidi nejdříve přestanou platit kreditky, pak bydlení a nakonec auto. Auto vám vezmou hned (zablokují na dálku), z baráku Vás budou dostávat měsíce. Pokud se nedostanou autem do práce tak je to konečná.

Níže vlevo máme graf růstu delikvencí už i pro komerční kancelářské budovy zajištěné hypotékou (CMBS). Jejich počet „úplně náhodou“ roste nad 10,5 procenta a pomalu převyšuje počet na vrcholu dluhové (nemovitostní) bubliny po roku 2008. Všimněte si toho tempa růstu. To nevypadá na zpomalování. Obzvláště ne, pokud zůstanou úrokové sazby téměř stejné nebo i lehce nižší až do léta. Co se stane pokud Fed bude muset přiznat že inflace znovu roste a zvednout sazby?

Možná si řeknete, že velké společnosti v Americe vykazují obrovské zisky a profitují. Tím pádem nemají důvod propouštět. Jenže víc než polovinu lidí zaměstnávají malé podniky. Napravo výše máme zajímavý graf. Russell 2000 zahrnuje 2000 menších amerických technologických firem. Podle statistik je až 43 procent těchto společností označovaných jako Zombie firma, které jsou neprofitabilní.

Zároveň úrokové sazby pro kapitál těmto malým společnostem se pohybuje až kolem 7,1 procenta. Kolik z nich to asi nezvládne ufinancovat dalších 6-8 měsíců, pokud reálně přijde výraznější snížení sazeb až po létě 2025? To jsou potenciální vyšší statisíce nezaměstnaných.

Americké akciové trhy na novém maximu, euforie graduje

Pro většinu lidí, kteří sledují akciové trhy a krypto asi nebude novinkou velmi hezký výnos akciového indexu S&P 500 za posledních 12 měsíců kolem +46 procent. Toto skutečně není běžné zhodnocení za tak krátkou dobu. Mnoho lidí si teď začíná připadat jako investiční génius a absolutně odmítají jakékoliv medvědí scénáře. Popravdě za posledních 44 let index generuje v průměru 12 procent ročně po započtení dividend. A to je sakra rozdíl.

Kde se tedy bere takto výrazný růst? Nejvýraznější růst ceny přichází z růstu poměru ceny indexu vůči ziskům všech společnosti v indexu (poměr Price/Earnings). Samotné zisky společností nerostou zas tak výrazně nad průměrem. Historicky se však poměr PE dostává výrazně nad dlouhodobý průměr. Investoři jsou tedy ochotní kupovat tyto společnosti výrazně dráže a méně výhodně. Mnoho zahraničních investorů se hrne do amerického trhu pro lepší zhodnocení.

Info

S rekordním příchodem zahraničních investorů se výrazně zvyšuje i využití spekulativních pákových ETF fondů. Ty až dvounásobné překonávají objemy před propadem trhu v roce 2021. A proto se ptám: O kolik lepší sentiment ještě může být?

Index chamtivosti a strachu (Fear & Greed) pro S&P 500 už několik měsíců ukazuje značně zvýšené hodnoty chamtivosti. Na pravo výše máme graf popisující sentiment trhu, Když si ho porovnáte s dlouhodobým exponenciálním vývojem na grafu indexu S&P 500, uvidíte velmi jasnou podobu odpovídající spekulativnímu sentimentu.

Warren Buffet je známý svým opatrným přístupem v momentě, kdy je na trzích výrazná euforie. Poslední rok postupně odprodává největší pozice a hromadí extrémní objem hotovosti v krátkých vládních dluhopisech. Ty mu generují zhodnocení kolem 4,5 procenta. Příjemně překonává aktuální inflaci a vyčkává svojí příležitost.

S touto strategii je jediný problém. Nikdy přesně neodhadneme, kde se růst trhu zastaví. Finální fáze růstu může trvat klidně měsíce. Avšak výrazné použití pákových ETF retailem a explodující altcoinová sezóna je náznakem, že tato fáze už začala.

Velké společnosti jako Nvidia, Microsoft, Amazon a další už moc nerostou. Teď se mnoho investorů přesouvá spekulovat do menších rizikovějších akcií. Všimněte si, že Nvidia a další AI společnosti se už téměř zastavili. Kapitál se přesouvá do menších akcií ve finální fázi cyklu. V krátkodobém horizontu trhy slouží spekulantům jako automaty pro gamblery. V dlouhodobém horizontu však fungují jako váhy zohledňující fundamenty a schopnost společností vydělávat.

Investujte do bitcoinových ETF na platformě XTB

Bitcoin opakovaně nachází prodejní tlak kolem 99 000 USD

Na mém grafu Bitcoinu se nic nemění. Nejpositivnější možná varianta pro nejbližší měsíce, kterou pro Bitcoin vyhlížím, je růst do zóny 107 až 123 tisíc USD. Tam očekávám dokončení impulsní vlny číslo 3 a prodeje i od investorů, kteří naskakovali až letos kolem 50 000 až 70 000 USD.

To jestli mezi tím přijde korekce není zas tak důležité. Tradingově jsou pro vyšší procentuální zhodnocení zajímavější altcoiny. Já však chci mít jistotu použití stoplossu. Pokud se je rozhodnete držet, jediné na co bych si dal pozor je vybrat alespoň svůj vklad až se investice zdvojnásobí a zbytek nechal běžet pro vyšší zhodnocení.

Otázkou z mého pohledu není jestli, ale kdy se akciový trh sesype. Až to nastane, vezme Bitcoin a altcoiny sebou dolů. Aktuálně velká část lidí spekuluje na páku (třeba skrze akcie Microstrategy) a berou to jako hlavní formu zábavy a adrenalinu. Všichni se dívají co se děje na trhu právě teď.

Z kontrariánského pohledu je důležité koukat do budoucnosti alespoň 12 až 18 měsíců. Po vzoru Buffeta teď odprodávám ziskové pozice a akumuluji cash. Přesouvání zahraničního retailu a kapitálu na americký trh způsobuje výprodeje na jiných trzích a právě tam vznikají příležitosti, které hledám. Jít proti proudu však není lehké. Všude je spousta šumu.

Celý článek zde | Podnikání za 500 Kč ? – ANO