15.12.2024 Přehled trhu: Začne Americká ekonomika se dále zhoršuje. Roste Bitcoin už jenom díky nákupům Microstrategy?

Video: Jak poznat vrchol býčího trhu na bitcoinu?

Bitcoin konsoliduje nad 100 000 USD

Americká inflace i nezaměstnanost potvrzuje růstový trend

Poslední měsíce jste mohli v přehledech zaregistrovat moji úvahu o předčasném snížení úrokových sazeb od Americké centrální banky Fed. Nejbližší středu nás zrejmě čeká další snížení sazeb o 25 bazických bodů. Minimálně to predikuje dluhopisový trh a nástroj Fed WatchTool (přes 90% pravděpodobnost).

Bude se jednat o další chybu nebo unáhlené rozhodnutí? Americká inflace v listopadu znovu zrychluje. Máme za sebou čtyři měsíce stagnace meziroční jádrové inflace na úrovni 3,3 procenta. Meziměsíčně roste o +0,3 procenta. Celková meziroční inflace (Year over Year) se znovu zvedá ze 2,6 na 2,7 procenta.

Producentský inflační index PPI roste za listopad meziměsíčně už dokonce o 0,4 procenta a meziročně ze 2,6 na 3 procenta. To úplně nevypadá na zpomalování inflace. Navíc pokud bude Fed dále snižovat sazby tak situaci jenom zhorší.

Teď se hraje o záchranu ekonomiky i když jak jsme si ukázali v sérii posledních 3 přehledů trhu, situace je velmi napjatá. (Odkazy na poslední přehledy 1, 2, 3. ) Díky spekulacím a využití páky je vývoj na akciových trzích positivní a utržený od reality. Situace se už velmi nápadně podobá období na vrcholu před prasknutím technologické bubliny na přelomu roku 1999/2000. Hodnotový investoři jen kroutí hlavu.

Další výstražný signál, kde bychom měli zbystřit pozornost je růst nezaměstnanosti. Poslední týdny jsme si popsali úvahu o možné manipulaci skutečných dat od amerického statistického úřadu (BLS) skrze pravidelné revize a extrémní nepřesnost jejích odhadů (samozřejmě k positivnějším číslům) a následné revize. Teď po prezidentských volbách se postupně objevují skutečná, tedy horší čísla žádostí o podporu v nezaměstnanosti i počtu výpovědí lidí z plným úvazkem.

Výše nalevo lze pozorovat růst žádostí o podporu v nezaměstnanosti za poslední rok. Vpravo je graf znázorňující trend růstu počtu dlouhodobějších žádostí o podporu v nezaměstnání (poslední 2 roky). Avšak jasný trend zhoršování pracovního trhu můžeme pozorovat i na dalších metrikách. Díky tomu roste meziměsíčně oficiální americká nezaměstnanost ze 4,1 na 4,2 procenta.

Výrazné snížení predikcí a míchání dat plných a částečných úvazků část problému ve způsobu reportování čísla skutečné nezaměstnanosti. Statistický úřad využívá data ze sociálního pojištění v kombinaci s dotazníkem pro 60 000 domácností. Každý měsíc náhodně kontaktuje domácností a ptá se na pracovní poměr jednotlivých lidí v domácnosti. Poslední roky se víc používá systém U-3, který uvádí oficiální současnou nezaměstnanost. Mnoho ekonomu ho kritizuje, protože je až příliš jednoduchý a nezohledňuje mnoho skutečností.

Ne tak dávno se používala oficiální nezaměstnanost jako U-6 (také označována jako skutečná nezaměstnanost). Podle metriky U-6 je aktuální skutečná americká nezaměstnanost kolem 7,6 až 7,8 procenta. Rozdíl mezi U-3 a U-6 je značný. U-3 zahrnuje jenom lidi, kteří jsou právě nezaměstnání a v posledních čtyřech týdnech hledali nové zaměstnání.

Kategorie dle U-6 zahrnuje i lidi, kteří pracuji na částečný úvazek ale chtějí/hledají plný úvazek. Dále „znechucené nezaměstnané“, kteří vzdali hledání nové práce z důvodu neschopnosti najít vhodnou práci. Pak ještě dlouhodobě nemocné a skupinu „marginally attached“ tzn. aktivně nehledající novou práci během posledních čtyř týdnů.

Právě tady se objevuje největší problém. Pravděpodobná manipulace je právě v míchání počtu lidí pracujících na plný úvazek a jeden nebo vícero částečných úvazku. Zároveň i počtu lidí, kteří to vzdali nebo nehledali práci během posledního měsíce (co mi přijde šílené). Příjem z jednoho nebo vícero částečných úvazků je málo kdy na úrovni plného úvazku. Tím pádem lidem klesá životní úroveň a schopnost utrácet (avšak oficiálně se jeví jako plně zaměstnaní).

Dále jak můžeme výše pozorovat, inflace znovu nabírá na růstovém trendu. V jednotlivých kategoriích se objevuje meziročně poměrně značný růst cen pojištění, nákladů na dopravu a servis aut, bydlení, energií a jídla mimo domov. Fed tedy snižuje sazby v předstihu dosažení svého inflačního cíle.

Zarážející je vládní deficit rozpočtu za listopad „monthly budget statement“ ve výši -367 miliard USD (očekávalo se „jenom“ – 310 miliard). Tím pádem se sekli v odhadu o dalších 18,3 procenta. Pokud to vynásobíme X12 měsíců, tak dostaneme dalších 4,4 biliónů dolarů (anglicky trilion) k aktuálnímu státnímu dluhu v roce 2025.

Pro první kvartál roku 2025 se očekává deficit 850 miliard USD (+18% je přesně 1 bilión USD). Tím pádem se už teď vyplňuje moje spekulace na další růst dluhu v nejbližším volebním období alespoň o +50%, tedy dalších 16 biliónů. A to ještě fandím Muskovému plánu osekat alespoň nějaké státní výdaje.

Janet Yellenová jako ministryně financí odcházející z funkce teď najednou projevila obavy o neudržitelný vládní deficit a fiskální odpovědnosti. Buď má tedy Alzheimera a nebo byla poslední 4 roky ve funkci nonstop na dovolené (nebo nonstop nalitá).

Prozkoumejte defenzivní akcie na platformě XTB

Klesající cena mědi a ropy jako náznak oslabování světových ekonomik

Možná si řekněte, že aktuálně zpomaluje jenom evropská ekonomika, kde už jsou největší státy jako Německo v recesi. Jenže obrovské problémy mají i Čína a další země mimo Evropu a Asii. Toto zpomalení můžeme vidět v komoditním sektoru. Čína je největším importérem mědi. Každoročně zpracuje přes 50 procent světové produkce.

Produkce mědi dle statistik nestačí pro pokrytí všech aplikací a tím pádem byla cena za poslední 2 roky vyhnána nahoru až nad 5 USD za libru. Tím se vytlačili nahoru ceny i finálních produktů a částečně utlumila poptávka pro elektro mobilitu či obnovu infrastruktury pro přenos elektřiny.

Pro nejbližších 10-15 let se očekává obrovský růst poptávky po mědi pro aplikace jako AI, servery, elektro mobilita a ve finále i přenosová soustava, která je v mnoha zemích zastaralá bez dostatečných investic.

S nedostatečnými investicemi pro hledání nových depozit mědi a poklesem jejich kvality lze pozorovat tvrdý boj o těch pár velkých depozit, která se občas objeví. Standardně se jedná o akvizice projektů (budoucích dolů, které vykazují profitabilní kvalitu depozitu) v jednotkách miliard dolarů. Historicky byla průměrná kvalita měděných dolů kolem 1,5-1,8 procenta. Aktuálně je to už jenom kolem 0,6-0,7 procenta. Tím pádem rostou náklady pro profitabilní těžbu a ve finále i cena mědi na burze.

Dle technické analýzy však můžeme pozorovat další poklesovou vlnu po současných 4,25 USD za unci. Dle konsolidační stranové formace se zvyšuje pravděpodobnost pro další pokles až pod 4 USD za libru. To by znamenalo pro nejbližší měsíce nějaké negativní makro ekonomické zprávy a pokles poptávky ve velkých ekonomikách=rozmáhající se ekonomická recese. Zároveň to koreluje s poklesem poptávky z Číny a kolabujícím nemovitostním sektorem. Čína teď ohlásila další stimulační balíčky.

Ropa je další komodita, která mi indikuje zpomalování nejen čínské, ale i světové poptávky. OPEC (státy blízkého východu) snižuji svoji produkci už 5 měsíců v řadě. Z Číny přichází klesající poptávka už 10 měsíců v řadě. Nečekám, že Rusko sníží svou produkci dokud bude komu prodávat i za nižší cenu. Aktuálně prodává cokoliv se dá, aby mohlo živit válku s Ukrajinou. Ze stejného důvodu prodávají velké množství uranu, Platiny a Paládia či dalších komodit. Lehce se snižuje i produkce ropy v Americe.

Zajímavé je, že většina západních producentů půjde do ztráty pokud cena poklesne pod 60 dolarů za barel. Poslední roky náklady na těžbu značně rostou. I to se v dlouhodobém horizontu promítne do inflace. Investice do hledání nových (profitabilnějších nalezišť) pokulhávají až na nedávné objevy v Mexiku a Guayaně.

FOMO retailového investora na akciovém trhu

Retailový investor má dle statistik aktuálně největší FOMO v historii. Tedy strach, že mu něco uteče a naskakuje do trhu za všechny úspory. Paradoxně na vrcholu akciové bubliny, kde mnoho historických metrik překonává období technologické bubliny z roku 2000. Právě v čase, kdy je největší nákupní likvidita dává smysl prodávat.

Dokonce i Buffett je schopný prodat pozice za stovky miliard USD bez toho aby poslal trhy do kytek. Retailu je úplně jedno jak drahé jsou jednotlivé akcie a jestli je dividendový výnos indexu o polovinu nižší než u bezrizikových dluhopisů. Dokud to roste o 15 procent ročně tak prostě nakupuje a nemyslí. Jenže až hudba dohraje, očekávám značnou korekci. Teď už je to jenom hra o čas.

Na grafu výše lze pozorovat historický graf indexu S&P 500 za posledních 30 let. Všimnete si 3 další období (červené zóny), kdy byla výnosová křivka obrácená. Každé z těch období bylo následované otočením křivky a recesi/korekci trhů. Aktuálně máme největší inverzi výnosové křivky.

Níže pod hlavní graf jsem doplnil ještě indexy RSI a MACD. Všimněte si jasnou opakovanou divergenci na měsíčním grafu a pomalu oslabující indikátor MACD. Americká inflace není ani zdaleka zvládnutá. Co by se mohlo pokazit?

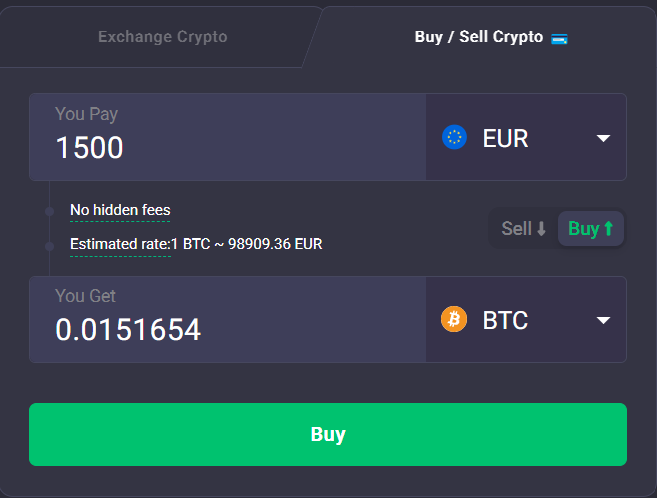

Bitcoin se pokouší o udržení 100 000 USD jako supportu

Následně předpokládám korekci vyššího řádu – vlna 4. Ta by mohla Bitcoin strhnout klidně až do pásma 84 000 USD nebo i níže. Tím pádem prostor vyklepat z trhu „weak hands“ retailového investora. Právě tam bych znovu rád vstoupil do spekulativní dlouhé pozice.

Potenciální problém může být hlubší pokles. Jak už jsme si zmínili v minulém přehledu. Pokud bude Microstrategy dále nakupovat, jejich průměrná cena se dostane z 57 000 USD nad hlavní supportní zónu kolem 65 000 USD. Hlubší korekce může slušně vylekat nejednoho spekulanta a vypláchnout akcie Microstrategy.

Páka na podkladové aktivum funguje na obě strany. Možno v dohledné době uvidíme tlak na odprodej části pozice, kterou Microstrategy drží pro snížení rizika. Zatím je snaha Michaela Saylora „prodat“ myšlenku implementace Bitcoinu společnostem jako Microsoft bez úspěchu.

Budu rád, pokud se v komentářích podělíte o názor jestli se mu může povést Bitcoin prosadit některé z největších technologických společností? Analýze trhu pro zlato a stříbro se budu věnovat v dalším přehledu trhu s ohledem na rozsáhlost dnes popsaných témat.

Investujte do bitcoinových ETF na platformě XTB

Celý článek zde | Podnikání za 500 Kč ? – ANO