Trhy pod lupou: Fed bude tolerovat vyšší inflaci, první pokles sazeb v červnu. Sektor luxusního zboží v problémech

Hlavní událostí uplynulého týdne bylo samozřejmě zasedání Fedu. Jeho šéf Jerome Powell dokázal, že dokáže sdělit hodně informací, aniž by posluchači získali jasnou představu, co se vlastně bude dít. Měnová politika se nachází v oblasti no man’s land, tzn. v území nikoho. Sazby už neporostou ani nebudou klesat.

Powellova strategie nyní spočívá v tom, udržet toto území nikoho tak dlouho, jak to bude možné. Je to hra o čas, protože restriktivní měnová politika si pomalu, ale jistě vybírá svoji daň. Zároveň zatím nenastala žádná velká ekonomická katastrofa. Ani se prozatím nezopakovala menší krize regionálních bank, kterou jsme zažívali před rokem.

Efekt vysokých úrokových sazeb se za poslední dva roky výrazně neprojevil.

Není zatím důvod dělat zásadní otočku v měnové politice. Největším překvapením pro mě je, že ani dva roky od začátku utahování měnové politiky se nic zásadně nepokazilo. A to nemluvím o tom, že akciové trhy západního světa překonávají každý týden jedno historické maximum za druhým.

Inflační cíl zůstává pro Fed pevný

Avšak není to jen Powellova dobrá vůle, co drží úrokové sazby vysoko. Inflační cíl zůstává stejný. Na tiskové konferenci šéf Fedu několikrát zdůraznil, že dokud inflace nezůstane trvale pod 2 %, práce americké centrální banky neskončila. Jestřábí odhodlání z něj bylo patrné.

Právě dosáhnout dvouprocentního inflačního cíle bude pro Fed zapeklitý úkol. V minulé Lupě jsem dopodrobna analyzoval různé druhy únorové inflace. Ať interpretujeme tyto údaje jakkoliv, závěr je stejný. Dostat inflaci zpět pod inflační cíl bude vyžadovat ještě dlouhou dobu.

Ceny stále rostou, především v oblasti služeb. Je to logické, protože zaměstnanci v tomto sektoru pouze dohánějí ztracenou kupní sílu. Pokud dramaticky nevzroste nezaměstnanost, může tento efekt trvat velmi dlouho.

Stejně tak se zatím nezdá, že by USA měly letos spadnout do recese. Fed dokonce zvedl odhad růstu ročního HDP z 1,4 % na 2,1 %. Právě obavy z možnosti tvrdého přistání v podobě recese tlačily ceny komodit, zejména ropy, dolů. Tyto obavy se prozatím ukázaly jako liché.

Ceny komodit a energií tak mohou stoupat. V poslední době silně roste kakao. V inflačním koši je zastoupené příliš málo na to, aby zásadně změnilo tento makroekonomický údaj, ovšem zdražení čokolády pro koncové zákazníky bude mít negativní společenský efekt.

Lidé budou mít pocit, že inflace je tu s námi i nadále. Společenská nespokojenost se může projevit v amerických prezidentských volbách. V každém případě však platí, že bude-li Fed trvat na dvouprocentním inflačním cíli, cesta k němu bude dlouhá.

Co přinesl dot plot od Fedu?

Vedení Fedu nechalo podle očekávání úrokové sazby beze změny. Investory však nejvíc zajímal dot plot, který obsahuje nezávazný výhled na výši sazeb do následujících let. Jeho součástí jsou taktéž projekce dalších makroekonomických údajů jako vývoj HDP, míra nezaměstnanosti nebo inflace.

Nejsledovanějším údajem byla samozřejmě koncová výše úrokových sazeb pro rok 2024, jež by měla dosáhnout 4,6 %. Fed tudíž během letoška počítá stále se třemi sníženími sazeb. To byla hlavní pozitivní zpráva, která dodala trhům další důvod k růstu.

Z tohoto údaje pak většina komentátorů usoudila, že se prvního snížení sazeb dočkáme dozajista v červnu. Tyto předpovědi bych nyní nebral moc vážně. Stejní lidé totiž ještě na konci loňského roku tvrdili, že první pivot přijde v březnu. Ten ale nenastal. Fed sazby sníží, až dostane jasnější signál ze strany vývoje inflace nebo nezaměstnanosti.

Powellovi se však dot plotem podařilo dát trhům naději na věčný růst. Silná korekce by mohla přijít v případě, kdyby Fed začal hovořit pouze o jednom nebo dvou letošních sníženích. Na druhou stranu je potřeba si uvědomit, že dot plot banku k ničemu nezavazuje.

Podle Fed tu bude inflace s námi až do konce roku 2024

Komentátorům studujícím celou prognózu do hloubky pak neunikla tato nesrovnalost: Fed upravil výhled jádrové inflace PCE z 2,4% na 2,6 %. To je dost v protikladu s tím, že chce letos třikrát snížit sazby. Američtí centrální bankéři neustále opakují, že pokud inflace neklesne, není důvod sazby snižovat. Nyní přiznávají, že inflace bude větší, než odhadovali v prosinci. Změna projekce jen potvrzuje skutečnost, že inflace bude vysoká i na konci roku.

Fed si již nyní připravuje jinou možnost řešení celého problému. Upravil výhled na rok 2025 s tím, že by sazby měly dosáhnout 3,9 % namísto původních 3,6 %. Po celý příští rok je tak ponechá na výrazně restriktivních úrovních, což není dobrá zpráva. Trhy se ovšem zachovaly tak, jak jsme v poslední době zvyklí. Z celé události si vzaly jen to nejpozitivnější, tedy skutečnost, že se Fed letos chystá na tři snížení.

Tato prognóza jistě nepotěšila tuzemskou ČNB. Pokud se vyplní, budou na konci roku úrokové sazby na dolaru vyšší než na koruně. A to výrazně, protože ČNB počítá s 3,5 %. Jestli k tomu dojde, nebudou mít zahraniční investoři velký důvod držet českou měnu ve svém portfoliu.

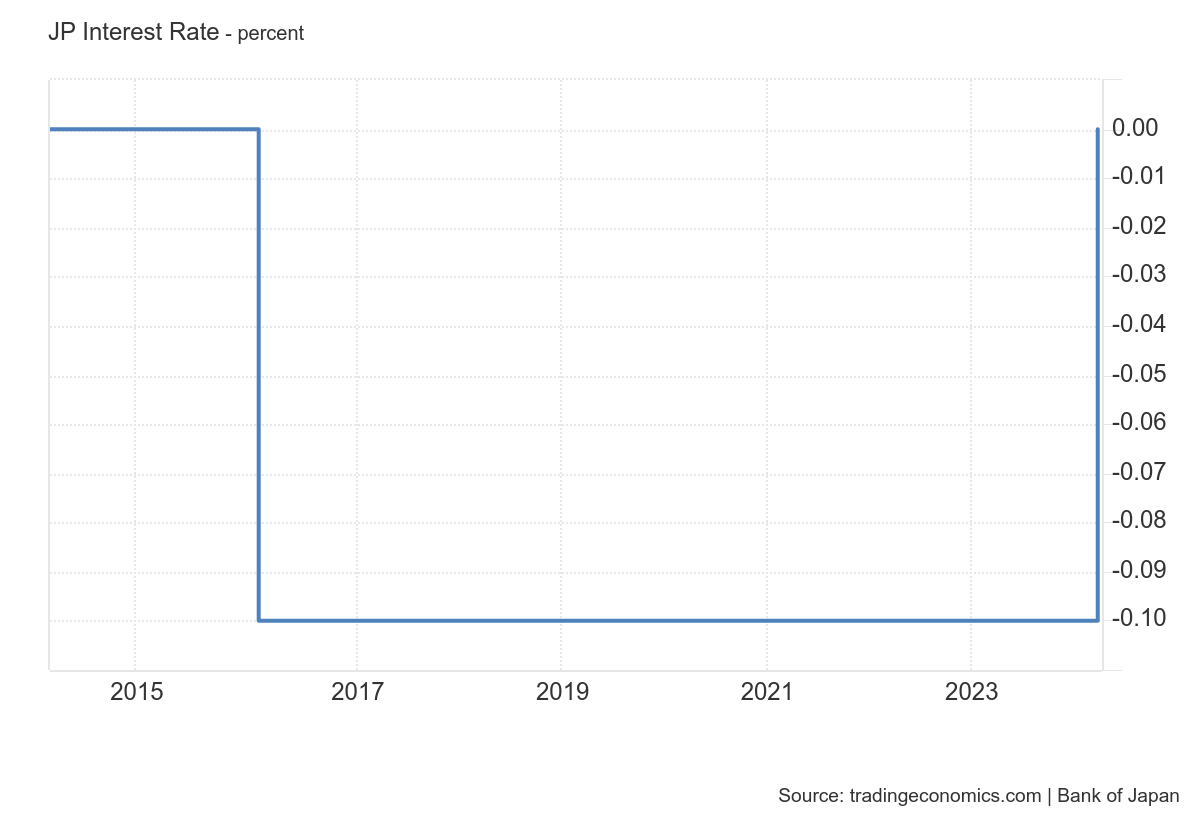

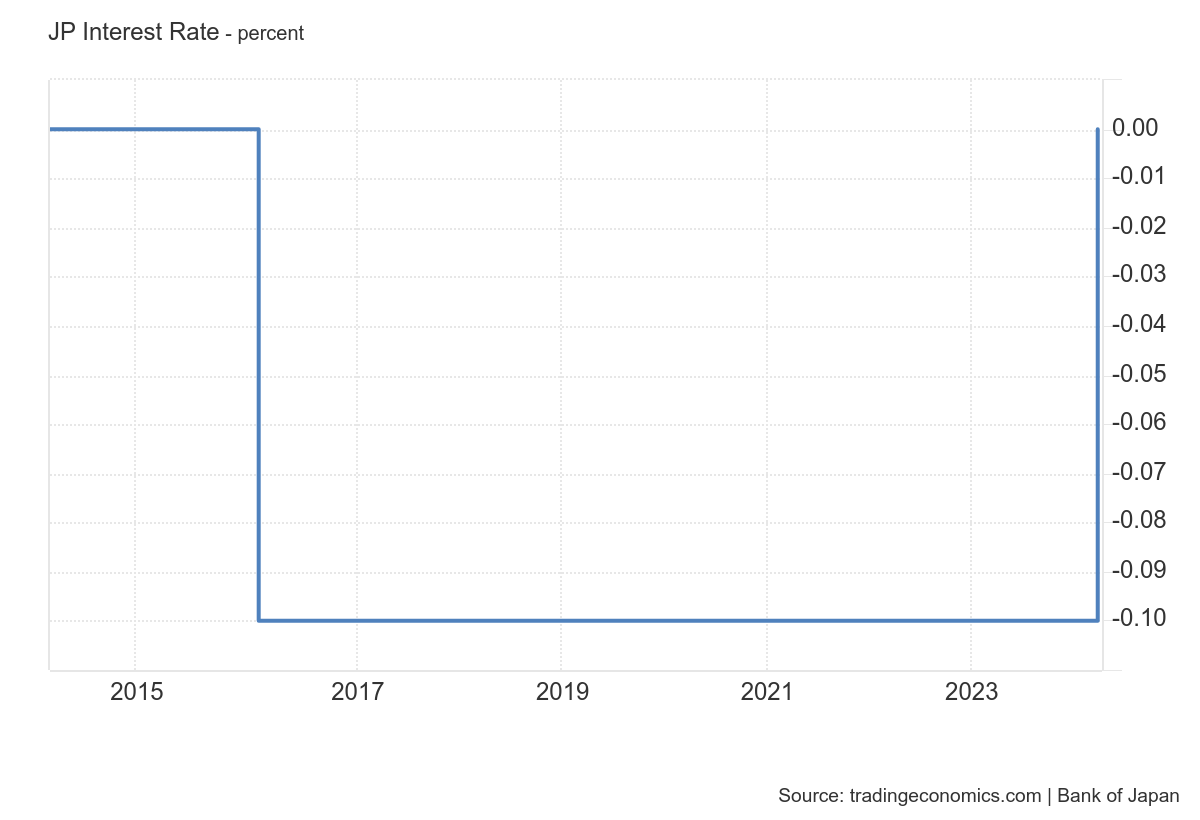

Japonská centrální banka se rozloučila s negativními úrokovým sazbami

Druhou velkou událostí byl krok japonské centrální banky. Šlo spíše o symbolické gesto, o kterém se však mluvilo značnou dobu. Tamní centrální bankéři dlouhá desetiletí razili velmi uvolněnou měnovou politiku. Nyní tuto kapitolu uzavřeli a zvedli úrokové sazby do pásma 0-0,1 %. Investoři se nebudou zbavovat svých úspor ve světových devizách, aby je převedli do japonských dluhopisů. Jde spíše o to, že je kapitola negativních úrokových sazeb nyní definitivně uzavřena.

Japonský index Nikkei na tento krok reagoval jednoznačně pozitivně. To nás může překvapit vzhledem k tomu, že na západě si nyní přejeme, aby úrokové sazby klesly co nejdříve. V Japonsku se naopak zvýšení sazeb vnímalo extrémně kladně. Důvod je ten, že většina Japonců očekává, že vysoké úrokové sazby domácí ekonomiku očistí od marasmu způsobeného uvolněnou měnovou politikou.

Záporné úrokové sazby totiž zabraňovaly spuštění očistného mechanismu schumpeterovské destrukce. V japonské ekonomice tak přežívalo příliš mnoho domácích zombie firem, které mohly fungovat jen z toho důvodu, že měly k dispozici levné peníze. Nízké úrokové sazby tak celou ekonomiku prakticky uspaly.

Osobně si myslím, že bude velmi záležet na dalším vývoji. Japonská centrální banka se může rozhodnout sazby už víc nezvyšovat, takže by zůstalo pouze u onoho gesta. Nebo se může vydat cestou dalšího zvyšování, což by velmi pomohlo uměle oslabenému japonskému jenu. Ať to ale s japonskými úrokovými sazbami dopadne jakkoliv, nevyřeší to nijak zásadně tamní demografický problém. Stárnutí populace nedává v následujícím desetiletí velkou naději na boom japonské ekonomiky.

Krize není ušetřen ani sektor luxusního zboží

V Lupě se často věnuji firmám, které i přes maxima akciových indexů připomínají, že v důsledku zvyšování úrokových sazeb ekonomika v některých sektorech výrazně zpomaluje. Minule jsme mluvili o problémech McDonaldu.

Nyní přišla nečekaná zpráva z oblasti, která byla vždy považovaná za velmi stabilní. Sektor luxusního zboží rostl v dobách ekonomických krizí, protože každá z nich má stejný efekt. Propast mezi boháči a běžnými lidmi se prohloubí. A jelikož z krize vzejdou noví bohatí, budou rádi utrácet za luxusní zboží, aby ostatním ukázali, že na ně mají. Sektor luxusního zboží byl považovaný za sázku na jistotu, což se odráželo v cenách akcií těchto firem. To možná brzy přestane platit.

Firma Kering totiž zcela neočekávaně vydala profit warning. Její vedení dalo najevo, že očekává dvacetiprocentní pokles tržeb u své nejznámější značky Gucci. Celé skupině Kering by pak měly tržby klesnout o 10 %. Prodeje výrobků Gucci citelně klesají především v Asii. Vedení společnosti si vytyčilo jako hlavní cíl právě obnovení zdejších tržeb.

Bude to velmi těžký úkol, protože jak známo, současný čínský prezident Si Ťin-pching neustále kritizuje nadměrné bohatství domácích elit. Přesněji řečeno, vadí mu hlavně okázalé prezentování bohatství na veřejnosti. Mezi tyto nešvary samozřejmě patří i pořizování luxusního zboží. Vedení firmy si tuto obtíž uvědomuje, a proto si nedělá naděje na brzký obrat tendence.

Akcie společnosti Kering uplynulý týden oslabily o 15,9 %. Tento pokles jen potvrdil dlouhodobou sestupnou tendenci značky. Za poslední kalendářní rok oslabila výrazně o 38 %. Nic nenasvědčuje tomu, že se něco změní.

Pro investory tak vyvstala otázka, zda celý sektor luxusního zboží nečeká nová vlna výprodejů. To by vytvořilo prostor pro nákupy nových investorů. Někteří komentátoři na druhou stranu upozorňovali na to, že se jedná čistě o problém Keringu, který má svůj byznysmodel založený především na úspěchu jedné značky, kterou je právě Gucci. Konkurenční firmy mají těchto značek většinou více.

S výjimkou čínských indexů svět znovu v zeleném

Trhy se zachovaly, jak je zvykem. Ačkoliv zasedání Fedu nelze interpretovat jako vítězství holubic nad jestřáby, trhy si znovu vybraly pouze to pozitivní. To se opět projevilo růstem na akciových indexech. Tedy s jedinou výjimkou, jíž jsou čínské akcie. Důvodem byly opětovné obavy, jak je to doopravdy s čínským ekonomickým oživením.

Burza v Šanghaji odepsala 1,41 %, hongkongský index Hang Seng ztratil 1,52 %. Japonský Nikkei oproti tomu reagoval velmi pozitivně na konec záporných úrokových sazeb a povyskočil o 1,77 %. Ani to však nestačilo k návratu na nedávnou rekordní hodnotu 41 000 bodů.

Evropským burzám se dařilo. Nejlépe si vedla londýnská, která si připsala 2,70 %. Následoval německý Dax se ziskem 1,56 %. Nejhůře dopadla francouzská burza, která skončila na zelené nule. Je to pochopitelné, protože v CAC 40 mají velkou váhu firmy ze sektoru luxusního zboží, který byl pod tlakem.

Americkým trhům bylo rozhodnutí Fedu po chuti. Index S&P 500 vyrostl o 1,65 %, průmyslový Dow Jones přidal 1,77 %. Nejlépe si vedl technologicky Nasdaq se ziskem 2,02 %.

Bitcoin: Zastaví se propad bitcoinu na 63 000 dolarech?

Bitcoin má za sebou další dost divoký týden. Když se podíváme na výsledky týdenního obchodování, zjistíme, že zůstal sice poměrně stabilní a oslabil pouze o 1 %. Avšak při pohledu na týdenní graf je vidět, že to s bitcoinem nevypadalo vůbec dobře. Vybírání zisků po celou dobu pokračovalo. Na zasedání Fedu bitcoin moc nereagoval, větší pohyby přišly až na konci týdne.

Po silném růstu od začátku roku není žádné překvapení, že výkyvy směrem dolů existují. Ba právě naopak, jde o standardní průběh. I přes propady, které jsme zažili, dosahuje měsíční výkonnost bitcoinu 29,85 %. To je velmi slušný výsledek.

Problém strmého růstu je v tom, že chybějí silné supporty. Při výprodejích je dobré sledovat, kde se utvoří hranice, kdy kupci převáží nad prodávajícími. V dlouhodobém horizontu bohužel leží velmi nízko, někde kolem 53 000 dolarů. To by prakticky smazalo celou rallye způsobenou spotovými bitcoinovými ETF.

Jelikož však tato ETF přivedla bitcoinu spoustu nových investorů, nemyslím si, že by pouze technické pohyby dokázaly srazit jeho cenu tak nízko. Proto bude zajímavé sledovat, kde se vytvoří nová dlouhodobá rezistence, která bude určovat cenu bitcoinu pro další týdny. V uplynulých dnech se ukázalo, že jí může být 63 000 dolarů.

Závěr: Potvrdí vzestup inflace čísla PCE?

Nejsledovanějším makroekonomickým údajem bude 29. března zveřejnění PCE inflace, která je pro americký Fed nejdůležitější. Různé způsoby měření inflace ukazují, že ačkoliv se od nového roku v USA stabilizovala, pořád se její hodnoty nacházejí daleko od inflačního cíle. Jak moc, se ukáže právě na konci března. Osobně tipuji, že čísla příliš pozitivní nebudou.

Zbytek týdne by měl být už pohodovější a trochu i sváteční. Velikonoce vytvoří určitý předěl. Zkrácený povelikonoční týden bude taktéž spíše odpočinkový. Druhý týden v dubnu se pak pomalu začnou roztáčet kola další výsledkové sezony. Ta bude velmi důležitá, protože investoři si znovu položí otázku, zda fundamenty společností a výhledy do budoucna odpovídají historickým maximálním hodnotám.

Prozkoumejte ETF na platformě XTB

Celý článek zde | Podnikání za 500 Kč ? – ANO