Trhy jsou nyní velmi napjaté, expert doporučuje mít plán na nákup v období strachu a prodej během euforie

Zakladatel Pear Protocol HUF říká, že omezený fond kapitálu, který neustále rotuje mezi narativy, je jasným znakem chování investorů v pozdním cyklu.

Globální trhy o víkendu explodovaly a jejich nápor pokračoval i během obchodního dne 5. srpna. Indexy DOW a S&P 500 se propadly o více než 1 000 bodů a cena bitcoinu klesla pod 49 000 USD.

Japonský index Nikkei 225 zaznamenal nejhorší jednodenní korekci od října 1987. Výprodej tchajwanského referenčního akciového indexu byl nejhorším obchodním dnem za posledních 57 let.

Téměř všechny trhy uzavřely 5. srpna v červených číslech, a přesto se zdá, že je příliš brzy na to, aby se dalo usuzovat, že výprodej je u konce. Obchodníci nyní přemýšlejí, zda není na čase začít uvažovat jako kontrarián a pečlivě si vybírat aktiva se slevou?

O tom, co se děje na volatilním trhu tento týden, server Cointelegraph provedl rozhovor s Hufem, zakladatelem Pear Protocol. Ta je decentralizovanou burzou, která umožňuje obchodníkům zapojit se do trendových narativu prostřednictvím párového obchodování.

Je z vašeho pohledu něco, v čem se obchodníci v souvislosti se současným krachem na globálních trzích a v souvislosti s kryptoměnami drasticky mýlí?

Huf: Účastníci trhu se v drtivé většině přiklání k rallye ve 4. čtvrtletí, přičemž mezi katalyzátory růstu patří snížení sazeb, přechod občanské společnosti na novou vládu v USA a další specifické pozitivní události, jako je splácení věřitelů FTX.

Podle mého názoru si méně uvědomují, že pokud začneme agresivně snižovat, povede to k trvalému tlaku na pokles dolaru a konkrétně USDJPY. Snižování zadluženosti u TradFi probíhá v průběhu dnů a týdnů, zatímco u kryptoměn obvykle skončí během jedné kaskády.

Volby jsou obvykle pozitivním katalyzátorem akciových trhů, ale vzhledem k rozdělené povaze americké společnosti je rizikem méně než pokojný přechod k nové vládě. A to včetně dlouhodobých protestů, které přerostou v celonárodní nepokoje. Některé další země, jako například Írán a Rusko, mohou využít roztržitosti Bílého domu a zvýšit své vojenské operace v zahraničí.

A konečně, americká vláda ještě musí prodat podstatnou část svých zabavených aktiv v bitcoinech. Velká část těchto coinů (mimo Silk Road) je zapletena do právní bitvy se společností BitFinex a jejími uživateli. Pokud by vyhráli a získali bitcoiny, mohly by se na trh dostat mince, které předtím v podstatě nebyly v oběhu. Pak bychom mohli být svědky strachu ve stylu Mt. Gox.

Existuje pro tradery nějaké poučení nebo lepší způsob, jak se připravit, hrát nebo se zajistit proti událostem, jako byly ty z posledních dnů?

Huf: Letní likvidita je vždy nižší než po zbytek roku, takže příprava na tuto sezónní situaci je klíčová. Obchodníci by měli v těchto letních měsících buď snížit velikost (používat menší pákový efekt), aby zohlednili tento rozdíl ve struktuře trhu. No a/nebo zvýšit alokaci hotovosti, aby zlepšili průměrnou vstupní cenu.

Je lákavé si myslet, že by člověk mohl jednoduše nakoupit futures na VIX. Skutečnost je taková, že po většinu času je VIX v contangu. Držet jej do expirace bylo drahou a neplodnou snahou.

Od dubna jsme na trhu s kryptoměnami v klesajícím trendu. Jednou z technik pro takovéto rozkolísané a medvědí podmínky je párové obchodování. Vytvoříte portfolio long aktiv a riziko kompenzujete odpovídajícím množstvím short aktiv.

Například uživatel může chtít být stále long na bitcoinu, ale zároveň se obávat se drawdownů jako dnes. Jedním z nápadů by bylo být long na BTC a short na něco jako Litecoin nebo ADA. Budete těžit z růstu, když se trhy vyvíjejí, protože pohyby bývají vedeny BTC, zatímco shortování poskytuje ochranu při poklesu.

Jako vždy, nejlepší formou přípravy je mít plán nákupu strachu a prodeje euforie. Co tento trh ztížilo, je fakt, že ve srovnání s předchozími cykly, kdy Dogecoin znamenal jasný lokální vrchol, se memecoinová mánie protáhla na několik týdnů a měsíců a poskytla iluzi udržitelnosti. Až příště uvidíte omezený fond kapitálu neustále rotující mezi narativy, bude to ukazatel chování pozdního cyklu.

Je nyní nejjednodušší sledovat potenciální zvraty středních hodnot na hluboce přeprodaných aktiv, jako jsou BTC, ETH a SOL?

Huf: Ano, jednou z mylných představ o párovém obchodování je, že se vzdáváte příliš velkého růstu. To nemusí být nutně pravda díky používání křížové marže a rozumné finanční páky. Uživatel může například očekávat +10% pohyb nahoru v SOL. To s sebou jednoznačně nese velké riziko směrem dolů.

Obchodování něčeho jako SOL/ETH však uživateli umožňuje místo toho zachytit řekněme 5% pohyb a lze to provést s pákovým efektem 2x. Zisky na longu na SOL kompenzují případnou ztrátu z toho, že je ETH short na rostoucím trhu.

Skutečná síla této strategie je však na straně poklesu. Řekněme, že by se SOL pohybovala směrem dolů o 5 % a ETH kleslo o 10 %. Pak uživatel stále vydělává bez ohledu na to, zda širší trh šel nahoru nebo dolů.

Párové obchodování není samo o sobě tržně neutrální kvůli betě a volatilitě obou aktiv. Avšak poskytuje přesvědčivý způsob, jak posílit svůj pohled pomocí pákového efektu. A zároveň vás chrání před rizikem likvidace.

Z TradFi si začínají razit cestu i další nástroje, včetně opcí na krypto, jejichž průkopníkem je v současné době například IVX (na Berachain).

Myslíte si, že záporné financování velkých kapitalizací je falešná představa?

Huf: Financování má určité specifické prvky v závislosti na majetku a místě. Například financování ETH je historicky nízké, což je částečně způsobeno Ethena labs a vydáváním jejího stablecoinu. Tento mechanismus systematicky prodává ETH perpy a drží pod kontrolou náklady na financování.

Financování se také liší napříč různými obchodními platformami podle toho, zda jsou jejich uživatelé agresivně long nebo short. Takže to často vypovídá spíše o uživatelské základně a jejich podmíněné reakci (jako je shortování lowů).

Skutečnost je taková, že spousta lidí přišla o hodně peněz a obchodují ze msty. Tím pádem vytáčí páku a nechávají se zastavit dříve, než se vyšší financování může skutečně resetovat a nastartovat.

Myslíte si, že jakýkoli okamžitý přeprodaný bounce na kryptoměnách je past?

Huf: Ano, je třeba si uvědomit, že existují dva typy prodeje TradFi. Diskreční a algoritmický. Když vol prudce vzroste, jako tomu bylo nyní. Kombinace momentových fondů, algo s paritou rizika, CTA a dalších systematických strategií převrátí svůj signál a začnou prodávat riziková aktiva včetně akciových futures.

Jakmile volatilita opadne, modely se resetují a trend se vrátí k neutrálnímu. Diskreční alokace je však často mnohem pomalejší. To znamená, že komise pro alokaci rizik a aktiv zpomalují rozpouštění mimoburzovním způsobem. A nebo zpracovávají své obchody v menších částech, aby mohly panicky prodávat.

Jaký je váš názor na snížení sazeb a skutečný krátkodobý a dlouhodobý dopad, který by mohlo mít na akcie a krypto trhy?

Huf: Záleží na kontextu trhu. Fed zasahuje do ekonomiky, která byla relativně silná. HDP a zaměstnanost byly až do posledních údajů NFP poměrně silné. Snižování úrokových sazeb (podobně jako jejich zvyšování) vyvolává opožděnou reakci ve smyslu uvolnění úvěrových podmínek a vyšší spotřeby/výdajů.

V krátkodobém horizontu se trh naštěstí nechal předběhnout očekáváním velmi agresivní cesty snižování sazeb. Pokud a když se to neprojeví, může to vést k určité úlevě, zejména pokud jsou ekonomické údaje dobré.

Z dlouhodobého hlediska je pro společnost vždy větším rizikem inflace, a tak se páka úrokových sazeb ukázala jako účinný nástroj její kontroly.

Každopádně se připravte na větší volatilitu do konce roku, protože očekávání se odpoutala od reality.

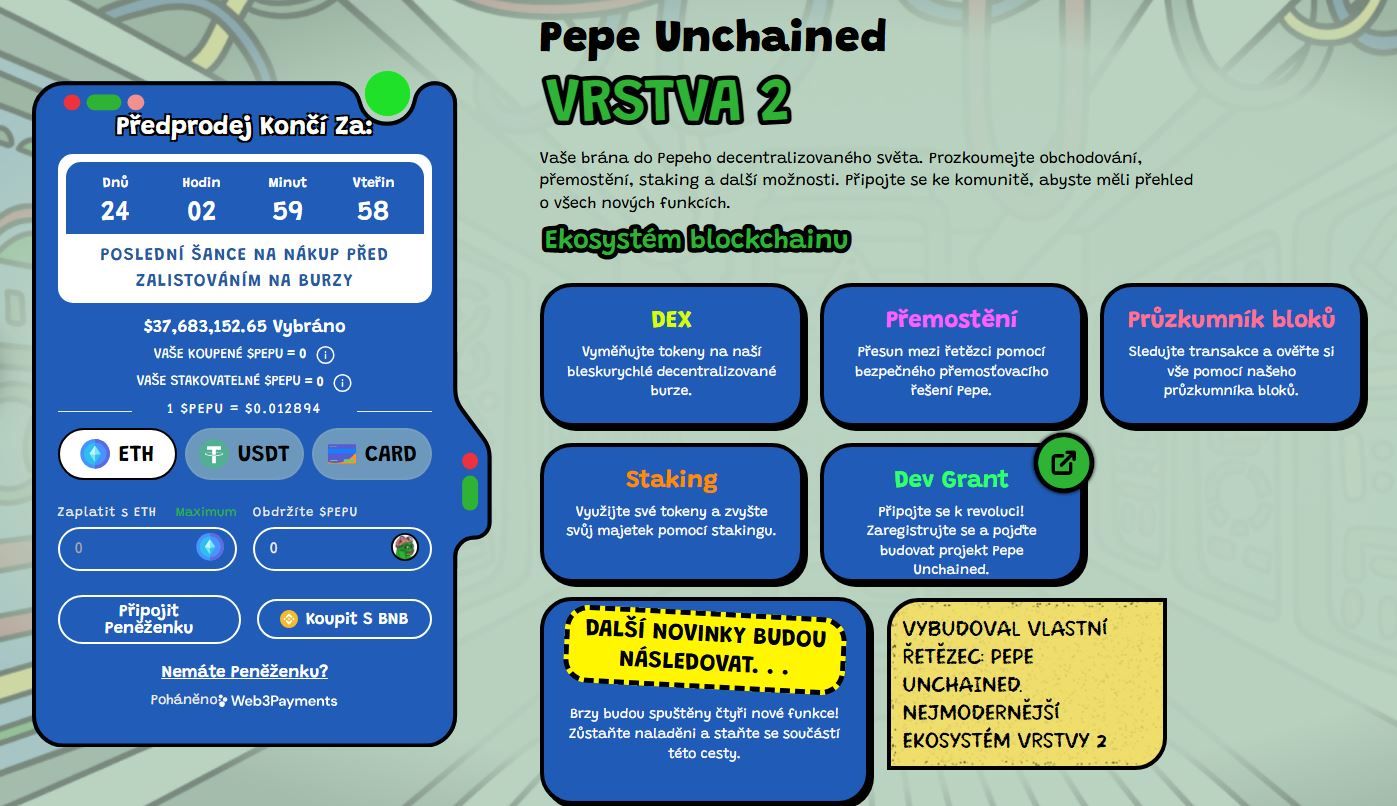

Prozkoumejte akcie na platformě XTB

Celý článek zde | Podnikání za 500 Kč ? – ANO